家を買うタイミングはいつが最適?住宅購入者の平均年齢と平均年収

- 公開日

- 2021.11.29

- 更新日

- 2025.07.29

そろそろ家を買いたいけど、タイミングがわからないと悩んでいませんか。結婚や出産、子どもの独立など、いくつか目安となるものはありますが、決断を下すとなると勇気がいりますよね。「もしも時期を誤っていたらどうしよう」と思う気持ちはよく理解できます。

しかし、いつまでも決断を先延ばしにしていると、家賃分の資金を無駄にしてしまう可能性も。

この記事では、家を買う最適な時期を検討している方のために、住宅購入者の平均年齢や平均年収、4つの家を買うタイミングのメリットと注意点などを解説しています。以下の情報を参考にすれば、ご自身にとって家を買う最適なタイミングがわかるはずです。

家を買う「平均年齢」はどれぐらい?

「一生に一度のお買い物」といわれるだけあって、いつ家を買うかを決めることは簡単ではないです。目標や目安がないと、いつまでも行動を起こせずに時期を逃し、後悔に繋がってしまうことが少なくありません。

目標のひとつとして活用されているのが年齢です。一般的にみなさんは何歳くらいで家の購入を決めているのか、詳しくみていきましょう。

家を買う年齢は30代が中心

国土交通省が発表している資料によると、令和2年度における家を買った人(世帯主)の平均年齢は次の通りです。

【家を買った平均年齢】

- 注文住宅:42.9歳

- 分譲戸建住宅:39.6歳

- 分譲マンション:43.5歳

- 中古戸建住宅:46.8歳

- 中古マンション:47.1歳

新築住宅を買った人の平均年齢は40歳前後です。ただし、新築住宅を買った人の年代は30代が最も多くなっていることがわかります。30代で家を購入した人の割合は次の通りです。

【30代で家を買った人の割合】

- 注文住宅:40.9%

- 分譲戸建住宅:46.1%

- 分譲マンション:35.8%

- 中古戸建住宅:25.9%

- 中古マンション:25.4%

35.8~46.1%の人が30代で新築住宅を購入しています。中古住宅を購入した人は40代が中心です。40代で中古戸建住宅を買った人の割合は30.0%、40代で中古マンションを買った人の割合は28.2%となっています。

以上の年齢は、一次取得と二次取得を分けずに集計しています。一次取得とは家を初めて購入すること、二次取得とは家を買い替えることです。一次取得者と二次取得者の平均年齢は次に示すようになっています。

【一次取得者の平均年齢】

- 注文住宅:38.9歳

- 分譲戸建住宅:37.4歳

- 分譲マンション:39.3歳

- 中古戸建て住宅:43.8歳

- 中古マンション:45.0歳

【二次取得者の平均年齢】

- 注文住宅:58.9歳

- 分譲戸建住宅:50.1歳

- 分譲マンション:57.7歳

- 中古戸建て住宅:54.7歳

- 中古マンション:55.3歳

一次取得者に限ると、新築住宅を買った人の平均年齢は30代になります。30代で家を買った一次取得者の割合は次の通りです。

【30代で家を買った一次取得者の割合】

- 注文住宅:49.2%

- 分譲戸建住宅:51.6%

- 分譲マンション:44.9%

- 中古戸建住宅:31.7%

- 中古マンション:28.2%

注文住宅、分譲住宅は、5割程度の人が30代で家を買っています。分譲マンションもほぼ同程度です。以上の結果から、新築住宅を買う人は30代が中心と考えてよいでしょう。

SOUHOUSEでの建売物件購入の平均年齢は?

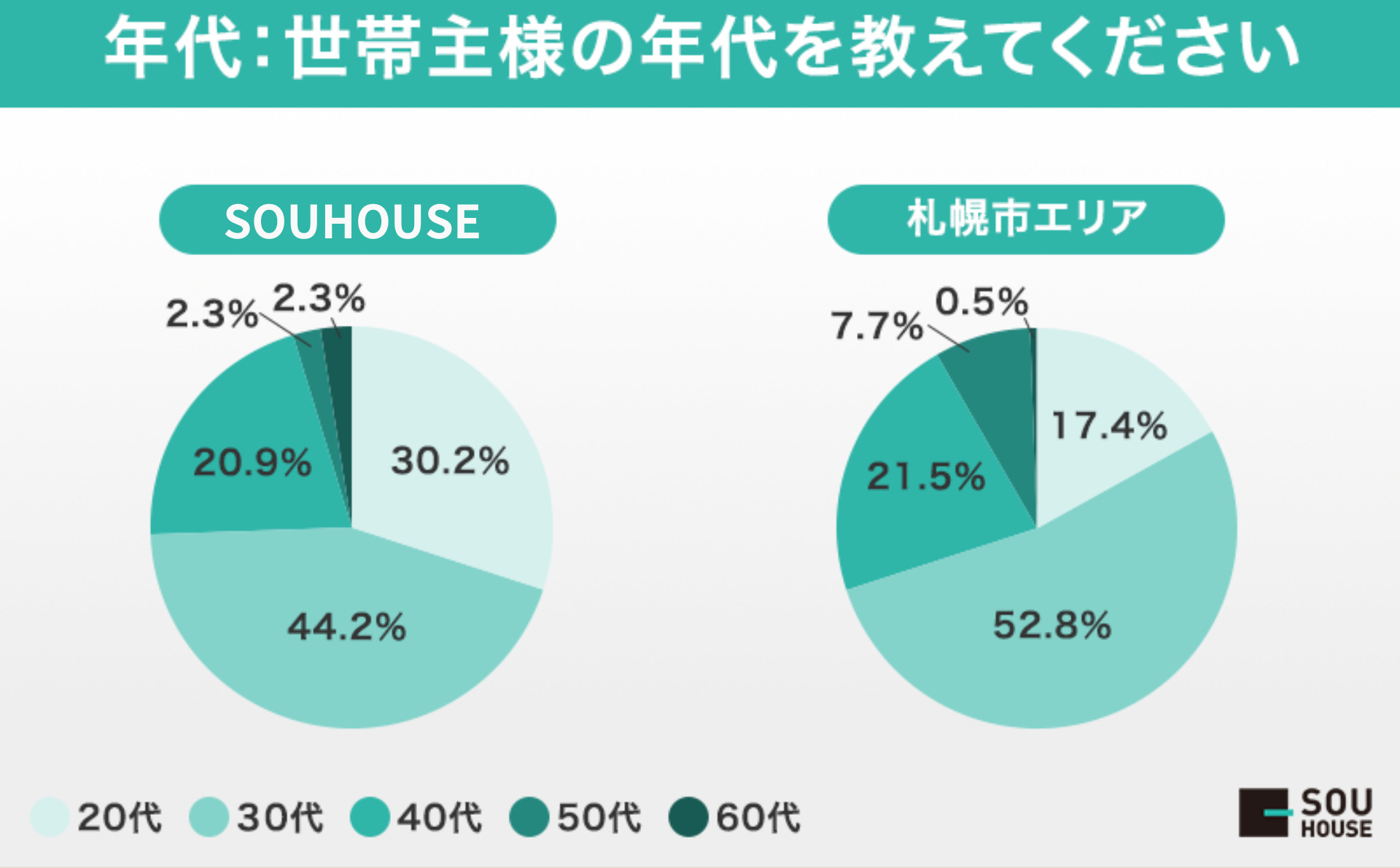

札幌市で新築建売物件を販売するSOUHOUSEでは、2024年2月に、実際の建売物件購入者に向けて、アンケートを実施。

20代から70代以降まで、10歳ごとに年代を区切って集計した結果、「30代」でマイホームを購入された方が44.2%と、ほぼ半数近くを占める結果となりました。

次点で多いのが「20代」の30.2%で、「30代」の方と合わせると7割強となります。

なお、エリア全体での集計だと「20代」の割合が17.4%と、ソウハウスの調査結果とは大きな開きがあることがわかりました。ソウハウスは比較的若い年代のオーナーさまが多く、その実態が反映された結果であると考えられます。

関連記事:【実際の購入者に聞いた!】新築建売を購入する際のリアルな事情をアンケート

主催者:ジョンソンホームズ ソウハウス

調査方法:Webアンケート

実施期間:2024年2月3日(土)~2024年2月18日(日)

回答人数 :43件(※比較対象エリアは195件)

調査対象:ジョンソンホームズにて新築建売ソウハウスをご購入されたお客様

対象エリア:北海道

家を買う「平均世帯年収」はどれぐらい?

年齢と同じく、家を購入するタイミングの目標や目安にされやすいのが年収です。具体的には、「年収○○円になったら家を買おう」などと考える人が多いようです。それでは実際にどれくらいの年収の人が家を買っているのかについてみていきます。

年収400~800万円が中心

国土交通省が発表している資料によると、家を買った人の世帯年収は次の通りです。

【家を買った人の世帯年収(税込)】

- 注文住宅:738万円

- 分譲戸建住宅:721万円

- 分譲マンション:879万円

- 中古戸建住宅:759万円

- 中古マンション:687万円

一次取得者と二次取得者の世帯年収は次に示すようになっています。

【一次取得者の世帯年収(税込)】

- 注文住宅:695万円

- 分譲戸建住宅:681万円

- 分譲マンション:864万円

- 中古戸建住宅:657万円

- 中古マンション:657万円

【二次取得者の世帯年収(税込)】

- 注文住宅:897万円

- 分譲戸建住宅:942万円

- 分譲マンション:946万円

- 中古戸建住宅:1052万円

- 中古マンション:818万円

一次取得者の平均年収で最も割合が高いのは、注文住宅400~600万円(29.7%)、分譲住宅400~600万円と600~800万円(ともに28.4%)、分譲マンション600~800万円(25.9%)、中古住宅600~800万円(22.4%)、中古マンション400~600万円と600~800万円(ともに22.8%)です。

多くの人は、年収400~800万円で家を買っているといえるでしょう。

多くの世帯は住宅ローンを利用している

家を買っている世帯の多くは住宅ローンを利用しています。新築住宅における住宅ローンを利用している世帯の割合は次のとおりです。

【住宅ローンを利用している世帯の割合】

- 建て替えを除く注文住宅:80.0%(無回答の割合6.9%)

- 分譲戸建住宅:67.7%(無回答の割合21.0%)

- 分譲マンション:62.6%(無回答の割合20.8%)

- 中古戸建住宅:49.3%(無回答の割合24.2%)

- 中古マンション:50.4%(無回答の割合25.4%)

ちなみに、注文住宅・分譲戸建住宅・分譲マンションの住宅ローン返済期間は30年を超えています。

【関連記事】住宅ローンの流れを解説!必要書類や申請にかかる費用について

理解しておきたい年収倍率

年収を目安にしていつ家を買うのかを決めたい人は、年収倍率を参考にするとよいでしょう。

年収倍率は、住宅購入価格が年収の何倍にあたるかを示したものです。年収倍率は「住宅購入価格÷年収」で求められます。

例えば、年収600万円の人が3000万円の家を購入すると年収倍率は5倍です。年収倍率は、住宅ローン審査で用いられています。

一般的に望ましいと考えられているのは5倍以内ですが、低金利下の現在では5倍以上でも融資を受けられるケースがあります。住宅金融支援機構が発表している資料によると、フラット35利用者における融資区分別の年収倍率は次に示す通りです。

【フラット35利用者における年収倍率】

- 注文住宅:6.7倍

- 土地付注文住宅:7.4倍

- 分譲戸建住宅:6.8倍

- 分譲マンション:7.0倍

- 中古戸建住宅:5.5倍

- 中古マンション:5.8倍

現在では、年収倍率5~7倍程度でも融資を受けられるケースが多いようです。以上の年収倍率を、資金計画の参考にすることも可能です。

ただし、融資可能額は年収倍率だけで決まるわけではありません。したがって、ひとつの目安として活用することをおすすめします。

ライフステージ別!住宅を購入するタイミング

多くの人が家を買うタイミングとしては、子どもの進学や結婚、あるいは転職後に収入が安定してからなどが挙げられます。建売住宅の場合は完成済み物件を購入し、短い期間で入居できるメリットがあるため、忙しいライフステージでもスムーズに新生活を始められます。

反面、自分好みの間取り変更やカスタマイズがしづらい点があるため、ライフステージの変化を先取りした判断が重要です。特に子育て世代は、子どもの年齢や将来プランに合わせて住まい選びを考えると失敗を防ぎやすいです。もしライフステージが合わないまま立地や広さを選んでしまうと、通学や部屋数が足りない、通勤時間が増えるといった問題に直面する可能性があります。

子どもが進学したとき

子どもが小学校や中学校へ上がるタイミングで家を購入する家庭が多いです。学区を優先的に検討し、子どもが通学しやすい環境か、登下校時の安全性はどうかなどを確かめることが大切です。

さらに、部屋数を余裕を持って確保し、子どもが中高生になってもプライバシーを保てるレイアウトかどうか確認すると安心です。進学の時期に合わせて引越すと、子どもも新しい生活環境に馴染みやすく、友達づくりや勉強面でもスムーズに適応できるメリットがあります。

その他の住宅を購入するタイミング

ライフステージだけではなく、年齢や収入面でも住宅購入のタイミングは大きく変わります。特に建売住宅では、多くの物件が即入居可能な点が魅力ですが、資金計画をしっかり整えないと後々の返済に苦労しかねません。

自分の収入水準や家族構成に合わせてタイミングを考慮しましょう。

年齢によるタイミング

住宅ローンは一般的に返済期間が長いため、若いほど長期のローンを組めますが、職業や転職の可能性なども考慮する必要があります。40代以降での購入はローン返済期間が短くなり、毎月の返済額が高くなるリスクがあります。

逆に若年層のうちに買うと、まだ収入が安定していない場合もあるため、将来の収入見込みや家族計画を踏まえて慎重に判断すると良いでしょう。

頭金がたまった時

貯蓄がある程度確保でき、頭金を用意できたタイミングを住宅購入の目安とする考え方も一般的です。頭金を多く入れればローンの借入金額を減らせ、月々の返済額や支払い総額を抑えられます。

一方で生活防衛資金とのバランスを考慮しすぎて頭金を入れすぎると、急な出費に対応しづらくなる可能性があるため、自己資金とローンのバランスを検討することがポイントです。

年収の何倍までなら、無理なく家を買える?

家を購入する際、しばしば「年収の◯倍の借入額が目安」と言われます。具体的には年収の5~7倍あたりが一つの目安とされることが多いですが、あくまで平均的な例であり、個人差があります。

家族構成や他の借入状況、将来のライフプランなどによって適切な借入可能額は変わります。

住宅ローンを借りるポイント

住宅ローンを組む際は、金利タイプ(固定か変動か)、返済期間、頭金の比率などを総合的に判断する必要があります。固定金利は返済計画が立てやすいが金利がやや高め、変動金利は金利が低めだが将来的な上昇リスクがある、といった特徴があるため、自分のリスク許容度に合わせて選択するのが大切です。

ボーナス時加算なども含め、無理のない返済計画を組むことで、ローン破綻のリスクを抑えられます。

家を買うタイミングで確認しておきたい制度

住宅購入時には、住宅ローン減税やすまい給付金、自治体独自の補助制度などが存在する場合があります。適用要件を満たせば大幅に費用を抑えられることもあるため、契約前にしっかりリサーチすると良いでしょう。

特に建売住宅が認定長期優良住宅やZEH等であれば、追加の補助金や優遇措置を受けられる可能性もあります。

家を買って後悔しないためのポイントは?

建売住宅は完成済みで購入しやすい反面、間取り変更の自由度が低く、自分の希望に100%合わない可能性もあります。将来にわたって満足度を高く保つためには、以下のようなポイントを意識すると良いでしょう。

十分な貯金をしておく

建物や土地以外にも、引越し費用や家具家電の購入費用、火災保険・地震保険など多様な出費があるため、事前に余裕を持った貯蓄を準備しておくことが大切です。急な出費にも対応できるよう、住宅購入後にもある程度の資金を確保しておくと安心です。

【関連記事】住宅購入における頭金の平均金額はいくら?

無理のない返済計画をもった住宅ローンを組む

毎月の返済額が家計を圧迫しては生活が苦しくなります。

ボーナス返済を多めに設定した結果、ボーナスが減ったりなくなったりすると返済が難しくなるケースもあるため、余裕をもったプランを設定してください。金利や返済期間によって総支払額は大きく変わるため、複数の金融機関を比較しながら選ぶと良いです。

購入する住宅の立地などを細かく検討する

通勤や通学の利便性、周囲の商業施設、医療機関の有無など、日常生活に直結する立地条件をチェックします。子育て世代なら公園や保育施設の多さも重要なポイント。雪国の札幌では、冬の除雪状況や交通アクセスも含めて立地を考慮することで、後悔を減らせます。

家を買うメリット・デメリット

最後に、一戸建・マンションそれぞれの利点や欠点を整理し、自分のライフスタイルに合った住まいを選ぶ判断材料としましょう。

一戸建を購入するメリット

土地が自分の所有になるため、将来的な資産価値が見込めるほか、リフォームや増改築も自由度が高いのが特徴です。庭付きの場合は子どもやペットが遊んだりガーデニングを楽しんだりでき、プライバシーを確保しやすい点も強みです。

一戸建を購入するデメリット

マンションに比べると建物の維持費や修繕費が個人負担となり、火災保険や地震保険も割高になりやすいです。さらに、場所によっては雪かきやゴミ集積所の管理など、住人自身が負担しなければならない面倒な作業が発生する可能性があります。

マンションを購入するメリット

管理組合や管理会社が設備のメンテナンスや清掃を担ってくれるため、日常的な手間が少なく、共有設備が充実している物件も多いです。交通利便性の高い立地に建てられているケースが多く、セキュリティ面でもオートロックや管理人常駐などが期待できます。

マンションを購入するデメリット

管理費や修繕積立金、駐車場代などが毎月かかるため、長期的なランニングコストが高くなる傾向があります。

リフォームにも制限が多く、間取り変更が難しい場合があります。また上下階や隣室との騒音問題が起きる可能性もあり、一戸建に比べプライバシー確保が難しい面もあります。

【関連記事】家を買うメリット5選!賃貸住宅とメリット・デメリットを徹底比較

家を買うタイミングは慎重に検討

最適なタイミングは人により異なりますが、30代がひとつの目安といえるでしょう。自身にとって最適なタイミングを検討したい人は、住宅メーカーの担当者に相談してみてはいかがでしょうか。

札幌市の新築建売をお探しの方はSOUHOUSEまでぜひご相談ください。